Se lancer en bourse pour la première fois ce n’est jamais facile. On n’est pas trop certain de la façon dont il faut s’y prendre et tout semble compliqué. Voici des pistes pour vous guider. Ce guide ne considère pas les comptes enregistrés (CÉLI ou REER?). Vous pouvez trouver plus d’information sur ces comptes dans la catégorie finances personnelles. Si vous désirez une introduction sur la stratégie des portefeuilles modèles, vous pouvez lire cet article.

PROFIL DE RISQUE

Avant de commencer, il faut identifier son profil de risque. Le profil de risque permet de cibler la pondération en actions et en obligations d’un portefeuille. Un portefeuille plus risqué a davantage d’actions alors qu’un portefeuille moins risqué a davantage d’obligations. Le portefeuille équilibré classique a souvent 60% d’actions et 40% d’obligations (60/40), il s’agit d’un point de référence. Généralement, un portefeuille plus agressif aura 80% d’actions et 20% d’obligations (80/20) alors qu’un portefeuille plus conservateur aura 40% d’actions et 60% d’obligations (40/60). Ces pondérations sont arbitraires et c’est simplement un standard dans l’industrie. Pour quelqu’un qui investit pour la retraite, c’est plus rare d’avoir un portefeuille en haut de 80% d’actions ou en bas de 40% même si c’est totalement possible. Le profil de risque est déterminé principalement par 2 facteurs : l’horizon de placement et la tolérance au risque

HORIZON DE PLACEMENT

L’objectif de placement (pourquoi voulez-vous investir?) aide à déterminer votre horizon de placement. L’horizon de placement est le nombre d’année qui sépare aujourd’hui du retrait TOTAL des fonds. En d’autres mots, dans combien de temps avez-vous besoin de votre argent? Je mets l’accent sur les mots « TOTAL des fonds », car si on prend un individu qui a 50 ans et qui désire prendre sa retraite dans 10 ans, est-ce que son horizon de placement est de 10 ans? Non, il va commencer à retirer des fonds, mais il ne va pas retirer TOUS les fonds dans 10 ans. Ainsi, à 1 an de la retraite, le portefeuille va continuer à avoir des actions en quantité respectable.

TOLÉRANCE AU RISQUE

vous devez vous demander quelle est la quantité de risque que vous êtes prêt à prendre. À mon avis, il s’agit de l’élément le plus difficile à déterminer dans le processus, car il s’agit d’un élément variable dépendamment de l’individu. Prendre son temps pour cette étape est important pour éviter une pondération trop agressive en actions qui pourrait rendre nerveux l’investisseur ou bien d’être déçu de son rendement annuel parce l’allocation en actions est trop faible.

En général, plus un objectif n’est pas crucial à l’individu, plus on peut se permettre de prendre des risques. En d’autres mots, est-ce qu’un échec de cet objectif aurait des conséquences importantes? Ne pas acheter le chalet qu’on désirait, on peut vivre avec. Manquer d’argent pour payer ses factures, c’est un plus gros problème. Habituellement, un individu avec un salaire et des actifs importants peut prendre plus de risque qu’une personne avec un plus faible salaire et moins d’actifs. Avoir une pondération plus élevée en actions, c’est augmenter les gains à long terme, mais aussi augmenter la probabilité de perdre de l’argent dans le court terme.

Attention à ne pas tomber dans le piège de vouloir le beurre et l’argent du beurre. On ne peut pas avoir un portefeuille conservateur qui ne connaît pas de grosses baisses ET un rendement annuel élevé. Les portefeuilles agressifs (pondération élevée en actions) font généralement mieux lorsque l’économie va bien et font pire quand l’économie ralentit. Sur de longues périodes et en moyenne, les portefeuilles plus agressifs font plus de rendement que les portefeuilles plus conservateurs.

OUTILS POUR DÉTERMINER SON PROFIL DE RISQUE

Si vous avez du mal à cerner votre profil de risque, l’Autorité des marchés financiers (l’AMF) ainsi que Vanguard ont un questionnaire pour vous aider à vous faire une idée.

OBJECTIF DE RETRAITE (1/3)

Si vous investissez pour la retraite, les règles « 80- âge », « 100 – âge » et « 120 – âge » peuvent donner un point de repère. Par exemple, quelqu’un d’âgé de 35 ans aurait un portefeuille entre 45% et 85% en actions avec une moyenne de 65%, quelqu’un de 25 ans entre 55% et 95% avec une moyenne de 75% en actions et une personne de 55 ans un portefeuille entre 25% et 65% en actions avec une moyenne de 45%. Utilisez « 80-âge » si vous voulez être conservateur, « 100-âge » si vous voulez être standard et « 120-âge » si vous voulez être plus agressif.

OBJECTIF DU REEE (2/3)

Le REEE devrait avoir une allocation qui varie avec le temps tout comme on le fait pour un individu qui s’approche de la retraite. Lors de l’ouverture et jusqu’à l’atteinte de l’âge d’environ 10 ans de l’enfant, l’allocation devrait être similaire à vos placements pour la retraite, c’est-à-dire de façon assez importante en actions. Après l’âge de 10 ans, on peut réduire tranquillement le risque en achetant davantage d’obligations. Quelques années (1-3 ans) avant le décaissement, on peut augmenter l’allocation aux obligations et à l’encaisse de façon importante. Le tableau pour les objectifs généraux peut vous guider dans l’allocation du REEE.

OBJECTIFS GÉNÉRAUX (3/3)

Pour les objectifs non reliés à le retraite, voici un tableau pour vous guider. Ces tableaux ne seront jamais parfaits, mais ils peuvent aider à se faire une tête. Une allocation moins risquée est toujours acceptable si la personne a une très faible tolérance au risque. Par contre, augmenter le risque au-delà des seuils jugés comme agressif ou avec une haute tolérance au risque n’est pas recommandé. Le danger le plus important est d’avoir une allocation trop agressive en actions et de ne pas se remettre d’une possible chute du marché, car l’horizon de placement restant serait trop faible. Il faut tout de même garder en tête qu’il s’agit de règles générales. Dans certains cas, avoir 50% d’actions à 3 ans de la sortie peut être acceptable, mais il faut plus d’information pour arriver à cette conclusion. Ce n’est pas une recommandation qu’on peut faire en ayant uniquement l’horizon de placement et la tolérance au risque. Bref, certains pourraient me trouver un peu conservateur.

Ce tableau est moins adapté pour le décaissement lors de la retraite et l’approche de la retraite, car on a tendance à réduire le risque rendu à ces phases. Par exemple, pour une personne de 65 ans, les règles mathématiques donnent entre 15% à 55% d’actions alors que le tableau, si on suppose un horizon de 20 ans, donne entre 60% et 100% d’actions ce qui est trop élevé. Je me fierais davantage à la règle 80/100/120 – âge dans cette situation ou un questionnaire en ligne.

Le tableau donne deux allocations par rectangle. Par exemple, pour une tolérance au risque standard et un horizon de 6 à 10 ans :

Pour un horizon de 10 ans, l’allocation devrait être de 60% d’actions et 40% d’obligations.

À mesure que le temps passe et que l’horizon passe vers 6 ans, l’allocation devrait s’approcher de 20% en actions et 80% d’obligations.

LES TYPES DE PORTEFEUILLES MODÈLES

Il existe 3 catégories de portefeuilles modèles : les fonds mutuels, le robot-conseiller et les fonds négociés en bourse (FNB). Les modèles constitués de fonds mutuels utilisent un compte dans l’institution financière en question (Tangerine ou TD). Le robot-conseiller est une plateforme ouvert chez une institution (Wealthsimple dans ce cas-ci) et on vous prend totalement en charge. Les FNB sont achetés en bourse grâce à une plateforme de courtage dans une institution quelconque.

PLATEFORMES DE COURTAGE

Questrade est dans les meilleures plateformes pour gérer un portefeuille de FNB, car les frais sont très faibles et peu de restrictions au niveau de l’actif (dépôt initial de 1000$, mais aucun frais relié aux actifs depuis 2020).

Wealthsimple Trade est aussi une bonne alternative comme les transactions sont sans frais et sans actif minimal. Par contre, Wealthsimple Trade ne supporte pas les comptes en dollars américains (USD) ni la subvention québécoise pour le REEE. Il serait dommage de perdre 3600$ (plus les intérêts perdus) par enfant en ouvrant un compte Wealthsimple Trade plutôt que Questrade! Pour le compte en USD, il est nécessaire seulement si vous prévoyez transiger en USD pour éviter les frais de conversion incessants. Le compte USD n’est pas nécessaire pour les portefeuilles modèles de FNB comme ceux-ci se transigent en dollars canadien (CAD).

Sinon, votre institution financière où vous avez votre compte chèque peut faire l’affaire, cela évite 2 jours d’attente pour le transfert des fonds. Attention aux différents types de frais par contre. Pour les 30 voire 35 ans et moins, il y a souvent des programmes pour n’avoir aucun frais lié à la quantité d’actifs.

Pour ces raisons, j’ai une préférence pour Questrade comme plateforme de courtage pour les investisseurs qui sélectionnent que des FNB.

1. FONDS MUTUELS TANGERINE

Le fonds Tangerine est l’outil le plus simple pour commencer à investir en bourse. Il est un bon début pour l’investisseur avec aucune expérience et qui veut garder le processus le plus simple possible. Vous allez devoir remplir un questionnaire de Tangerine et celui-ci va déterminer le fonds qui vous est recommandé. Les frais de gestion sont un peu élevé à environ 1.10% par rapport aux autres options proposées. Cela reste quand même bien meilleur que la médiane des fonds mutuels qui se situe à 2.23% au Canada. Voici le détail des frais connexes. Par exemple, 125$ pour transférer son compte, mais ça semble être tout. Surprenant qu’il ne semble pas avoir de frais de retrait pour le REER!

Il existe 5 portefeuilles :

-Revenu équilibré (30% d’actions et 70% d’obligations)

-Équilibré (60% d’actions et 40% d’obligations)

-Croissance équilibré (75% d’actions et 25% d’obligations)

-Dividendes (100% d’actions)

-Croissance d’actions (100% d’actions)

Tangerine a sorti des nouveaux fonds mutuels constitués de fonds négociés en bourse (FNB) sous le nom « Portefeuilles FNB mondiaux Tangerine ». Les frais sont un peu plus faible. J’aurais tendance à me diriger vers ceux-ci plutôt que les autres. Les profils équilibré, croissance équilibrée et croissance d’actions sont disponibles pour ces fonds.

2. FONDS MUTUELS TD

Si on veut rester dans les fonds mutuels, ceux de TD offrent des frais très compétitifs à environ de 0.40-0.50%. Voici le nom des fonds avec leurs codes entre parenthèse, une description du fonds et l’allocation que je trouve adéquate. Voici les frais connexes.

-L’individu qui vend avant 30 jours de détention pourrait subir une pénalité de 2% sur le capital investi | l’individu qui veut changer d’un fonds TD pour un autre fonds TD pourrait subir des frais de 2% sur le capital investi.

-Transfert d’un compte enregistré TD à une autre institution au coût de 75$

-Retrait fait à partir d’un REER : entre 50$ et 100$

TD Canadian Bond Index Fund – e (TDB909) | obligations canadiennes (100% des obligations)

TD Canadian Index Fund – e (TDB900) | actions canadiennnes (20% des actions)

TD U.S Index Fund – e (TDB902) | actions américaines (50% des actions)

TD International Index Fund – e (TDB911) | actions internationales (30% des actions)

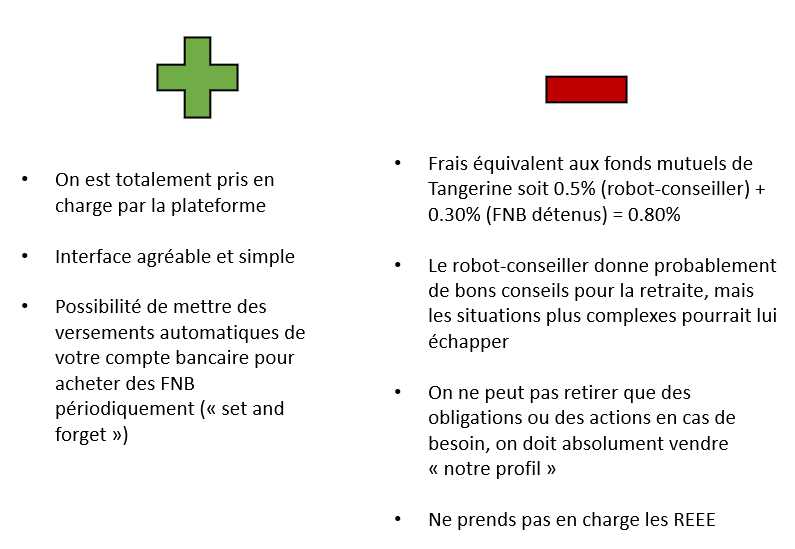

3. ROBOT-CONSEILLER WEALTHSIMPLE

Si on veut utiliser des FNB (qu’on verra plus loin), mais qu’on ne se sent pas encore à l’aise d’aller vers cette option, on peut utiliser le robot-conseiller de Wealthsimple. Le robot-conseiller va vous accompagner au travers de toutes les étapes de l’ouverture d’un compte et il va décider à votre place ce que vous devriez avoir dans votre portefeuille.

4. INTRODUCTION AUX MODÈLES DE FNB

Les différents portefeuilles de FNB s’équivalent. Si on veut garder cela le plus simple, on peut acheter un FNB de répartition d’actifs qui est aligné avec notre profil de risque. Les résultats ne sont pas meilleurs si on choisit le portefeuille avec le plus de FNB. Cela pourrait être même l’inverse dû aux frais associés à chaque transaction. Dans les 4 choix proposés, je préfère les FNB de loin, mais cela peut demander un peu plus de temps au départ en partie à cause de la plateforme de courtage. Dites-vous que vous investissez votre temps pour le long terme.

Aussi, les portefeuilles ayant plus qu’un FNB doivent être ajustés de temps en temps si aucun achat n’est fait, car la variation des prix changera l’allocation entre les différents fonds. L’objectif n’est pas d’avoir une allocation exacte à ce que nous avons choisi, mais attention à ce qu’elle ne dévie pas trop. Si on investit régulièrement, on peut simplement acheter les fonds adéquats pour rajuster notre portefeuille. Si j’ai le portefeuille à 2 FNB (actions et obligations), une allocation désirée de 60% actions et 40% obligations et que mon allocation actuelle est de 65% actions et 35% obligations dû à une hausse des actions, j’achèterai davantage d’obligations à mon prochain achat pour tenter de ramener mon allocation vers le 60% actions et 40% obligations.

Dépendamment de la plateforme de courtage et le montant à investir, les frais peuvent inciter à prendre un portefeuille d’allocation d’actifs plutôt qu’une stratégie avec plusieurs FNB

MODÈLE À 1 FNB (FNB DE RÉPARTITION D’ACTIFS / ASSET ALLOCATION ETFs)

Simplicité maximum, c’est la méthode que je privilégie

- VCIP (20% actions / 80% obligations)

- VCNS (40% actions / 60% obligations)

- VBAL (60% actions / 40% obligations)

- VGRO (80% actions / 20% obligations)

- VEQT (100% actions / 0% obligations)

MODÈLE À 1 FNB (FNB À DATE CIBLE / TARGET DATE ETFs)

Permet de choisir un FNB en fonction de la date de votre retraite. J’ai fait un article sur ces FNB de Evermore ici

- ERCV (FNB Retraite 2025)

- ERDO (Retraite 2030)

- ERDV (Retraite 2035)

- EREO (Retraite 2040)

- EREV (Retraite 2045)

- ERFO (Retraite 2050)

- ERFV (Retraite 2055)

- ERGO (Retraite 2060)

MODÈLE À 2 FNB

Il est plus facile de modifier son allocation en actions et en obligations avec ce modèle.

- VEQT ou XEQT (100% des actions)

- ZAG (100% des obligations)

MODÈLE À 3 FNB

Ce modèle permet de modifier son allocation au Canada.

- XAW (Marché mondial sauf Canada – 75% des actions)

- VCN (Marché canadien – 25% des actions)

- ZAG (100% des obligations)

MODÈLE À 5 FNB

Ce modèle permet de modifier son allocation entre le marché canadien, américain, Europe+ (Europe développé, Australie, Japon…) et les marchés émergents (Chine, Inde, Brésil…).

- VEE (Marché émergent – 5% des actions)

- VIU (Europe+ – 30% des actions)

- VFV (Marché américain S&P500 – 40% des actions)

- VCN (Canada – 25% des actions)

- ZAG (100% des obligations)

Ces modèles sont à titre indicatif, on peut y faire quelques changements si on le souhaite. Par exemple, on peut utiliser les FNB Ishares pour faire un portefeuille à 5 FNB équivalent plutôt que les FNB de Vanguard. On peut changer VFV (S&P500) pour VUN si on veut avoir le marché total américain à la place. Je vous invite à voir les portefeuilles du blogueur Canadian Portfolio Manager si vous voulez d’autres modèles. Ceux-ci reviennent sensiblement au même.